資産形成が必要な理由

豊かな人生を送る準備、できていますか?

「貯蓄から資産形成へ」という言葉を耳にしたことはありますか?

豊かな人生を送るための準備、それが資産形成とも言えます。

このページでは、資産形成がなぜ必要なのか、どのように資産形成を考えればよいのかについて解説します。

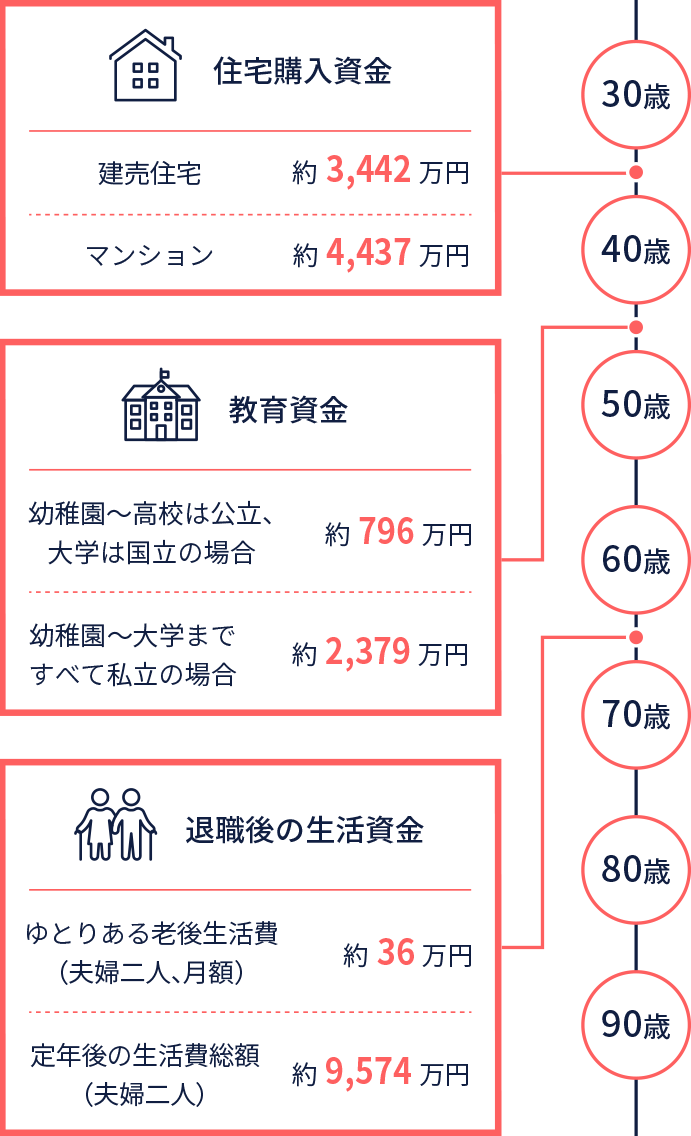

人生には三大資金ニーズがあるといわれています

長い人生には様々なライフイベントがあります。

これから起こるライフイベントに必要となるお金を把握し、目的を持って資産形成をすることが大切です。

なかでも「住宅購入資金」「教育資金」「退職後の生活資金」は、人生の三大資金といわれています。

まずは、ご自身のライフプランを基にどのような資金が必要になるか考えてみましょう。

(出所)

【住宅購入資金】住宅金融支援機構「2018年度フラット35利用者調査」、【教育資金】文部科学省「平成30年度子供の学習費調査」、日本学生支援機構「平成30年度学生生活調査」、 【退職後の生活資金】生命保険文化センター「令和元年度生活保障に関する調査」、厚生労働省「平成30年簡易生命表」を基に三菱UFJアセットマネジメント作成

※定年後の生活費総額(夫婦二人)は、65歳の時の平均余命(男性:19.70年、女性:24.50年)にて算出。妻一人期間(4.8年)はゆとりある老後生活費÷2で計算しています。

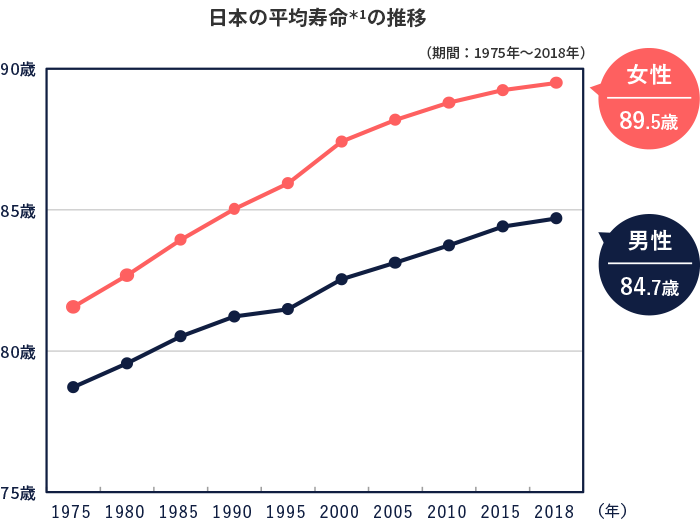

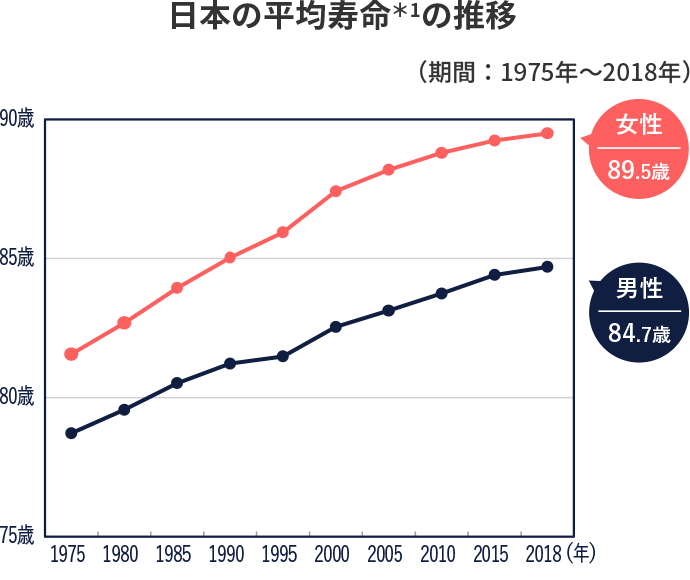

セカンドライフを過ごす時間は長くなっています

人生の三大資金ニーズの中でも、大きな金額となる「退職後の生活資金」。長生きすればするほど、必要となる金額は大きくなります。

日本の平均寿命*1は年々延びており、2018年には男性84.7歳、女性89.5歳となっています。

セカンドライフの時間は確実に長くなっているといえます。生活や住まい、老後のための費用など、お金はしっかり備えたいもの。

一方で、現役時代にはできなかった趣味や旅行など、楽しみのための計画もたくさんあるのではないでしょうか?

*1 65歳の人の平均余命を基に算出しています。

(出所)厚生労働省「平成30年簡易生命表」のデータを基に三菱UFJアセットマネジメント作成

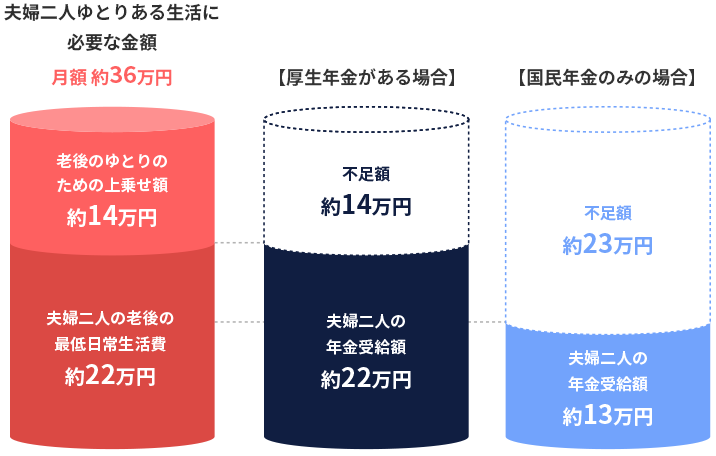

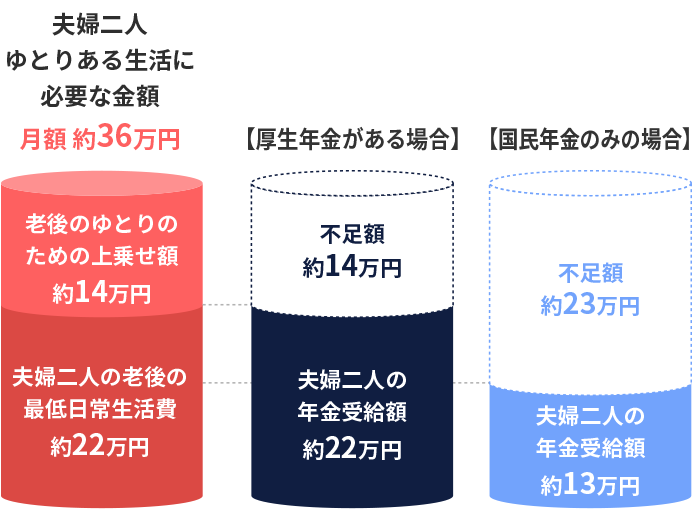

ゆとりあるセカンドライフのために

退職後の収入源として、「年金」があります。まずは、年金でどのぐらい賄えるか考えてみましょう。

現在受け取ることのできる年金額は、夫婦二人で、厚生年金がある場合は月額約22万円*2、国民年金のみでは月額約13万円*3です。

一方、ゆとりある老後の生活費は約36万円*4といわれており、年金だけでは不足することになります。

生活スタイルによって、必要となる生活費は異なりますが、ゆとりあるセカンドライフには年金だけでは足りないかもしれません。

*2 厚生労働省「令和2年度の新規裁定者(67歳以下の方)の年金額の例」の厚生年金(夫婦2人分の老齢基礎年金を含む標準的な年金額)の金額

*3 厚生労働省「令和2年度の新規裁定者(67歳以下の方)の年金額の例」の国民年金(老齢基礎年金(満額):1人分)×2の金額

*4 生命保険文化センター「令和元年度 生活保障に関する調査」

(出所)厚生労働省、生命保険文化センターの資料を基に三菱UFJアセットマネジメント作成

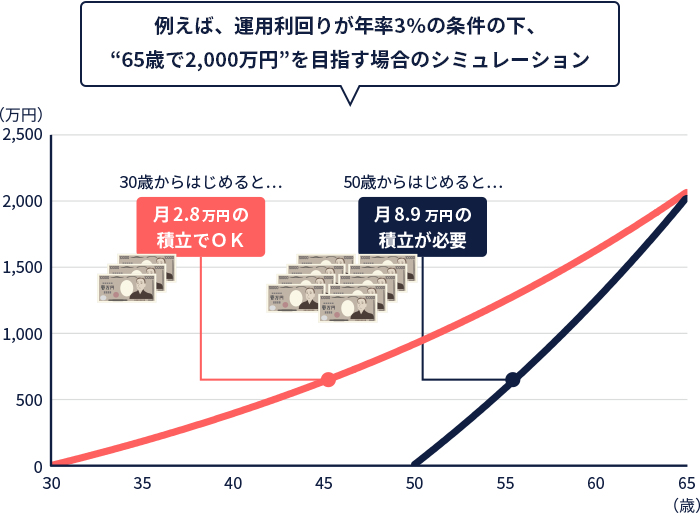

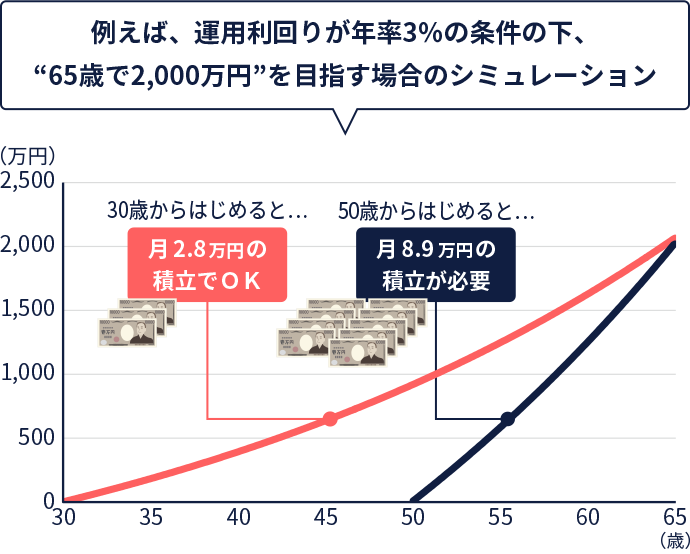

老後への備えは「少しずつでも、早く長く」

まとまったお金となる老後の生活費ですが、少しずつでも早くから準備を始めることで月々の積立額を小さくできます。また、つみたて投資を長く続けることで、複利効果による運用益がつみあがることが期待されます。

例えば、運用利回りが3%という仮定のもとで65歳までに2,000万円をめざす場合、30歳からはじめると月々2.8万円の積立で到達しますが、50歳から始めると、月々8.9万円が必要となります。

※上記は月次複利で計算しています。

※上記はシミュレーションであり、将来の運用成果を示唆・保証するものではありません。また、税金・手数料等を考慮しておりません。

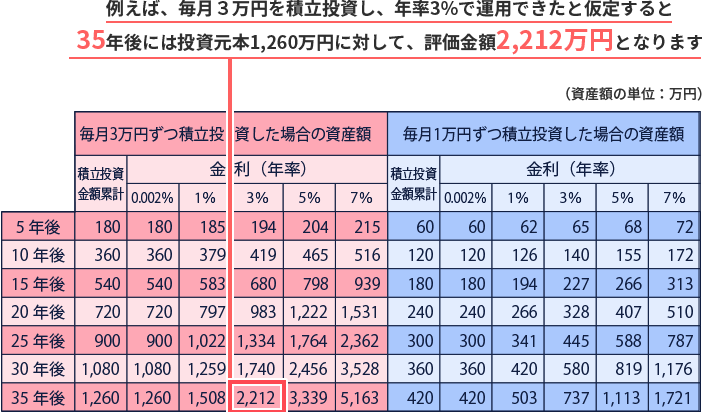

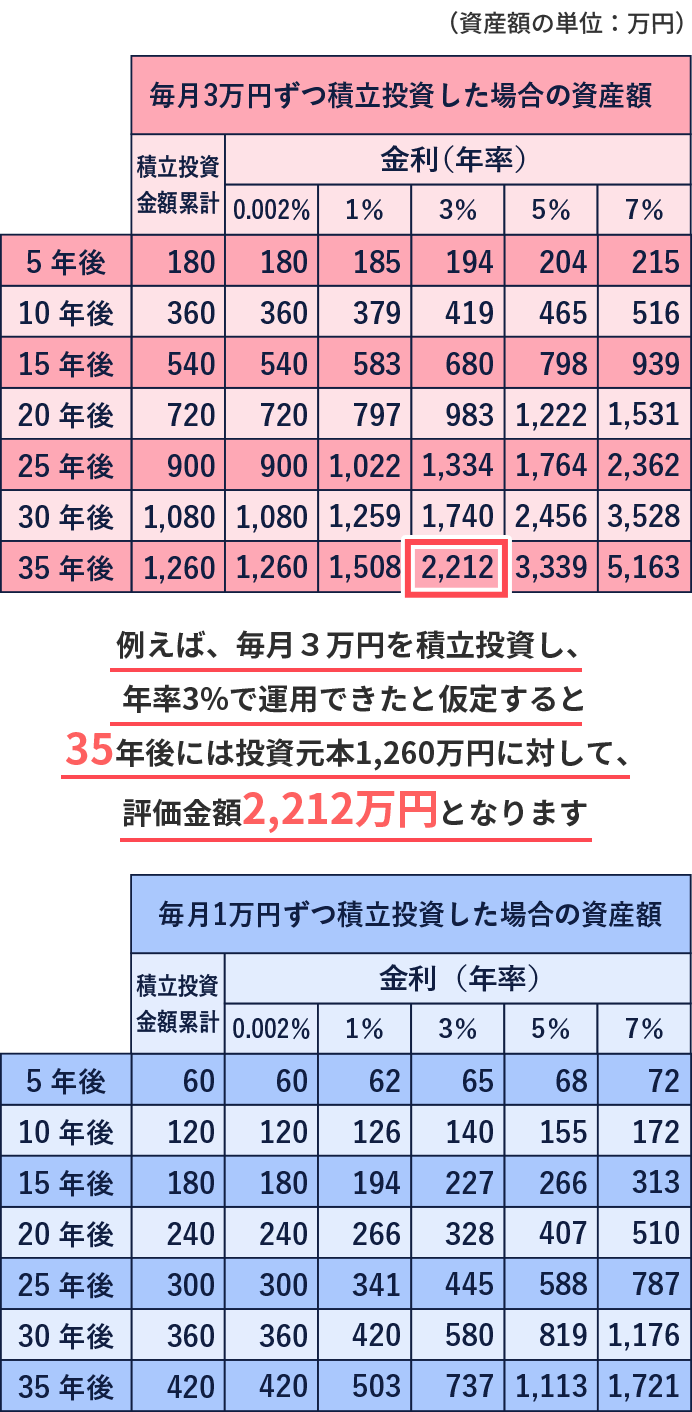

積立投資の金利別シミュレーション

積立期間や目標金額を変えずに月々の投資金額を抑えるには、当初の投資金額を増やす、もしくは高い運用利回りをめざす必要があります。ただし高い運用利回りをめざすと、高リスクな運用となる点に注意が必要です。

目標金額、運用利回り、当初の投資金額、月々の投資金額、許容できるリスクのバランスが大切です。

※上記は月次複利で計算しています。

※上記のような固定金利・元本保証での運用はシミュレーションの際に設定した条件であり、実際の運用成果とは異なります。また、税金・手数料等を考慮しておりません。

※このような運用を可能とする金融商品の存在を前提としているわけではありません。また、預貯金以外の運用性金融商品にはリスクが伴います。したがって、元本保証もありません。

実際に資産形成のプランを立てる

人生に必要なお金、備え方や注意すべきポイントが掴めたら、具体的な資産形成のプランを立ててみましょう。

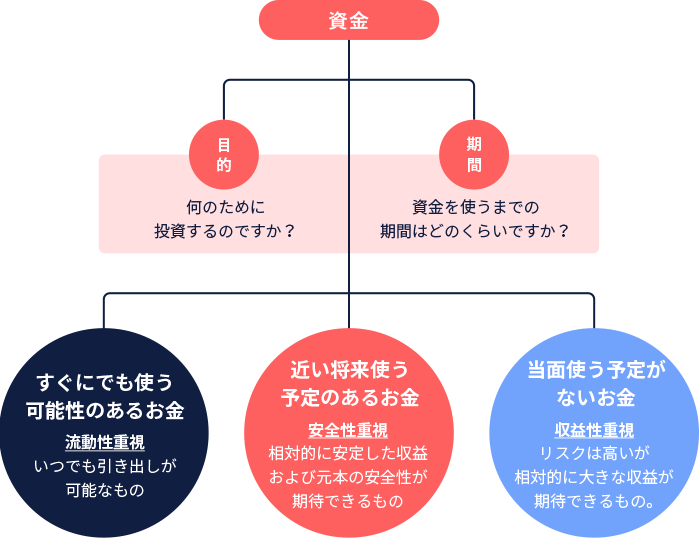

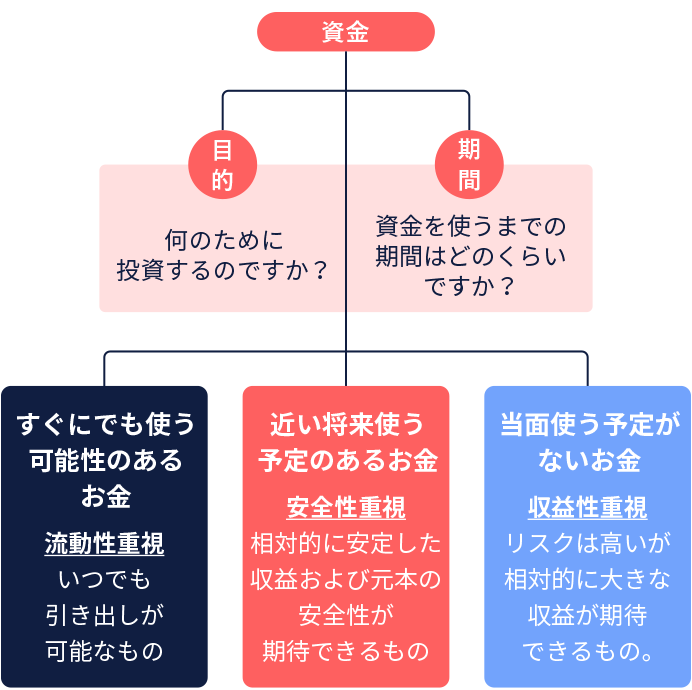

ご自身の資金を、使い道や使う時期に応じて分けることが、効果的な資産形成をはじめる第一歩です。

投資の目的と投資できる期間を明確にすると、ご自身の資金を3つに色分けができます。

そのなかで、当面使う予定がないお金を、資産形成にあててみませんか。

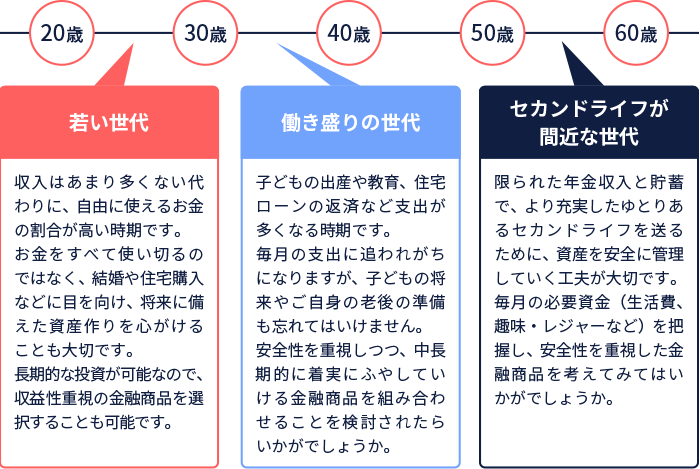

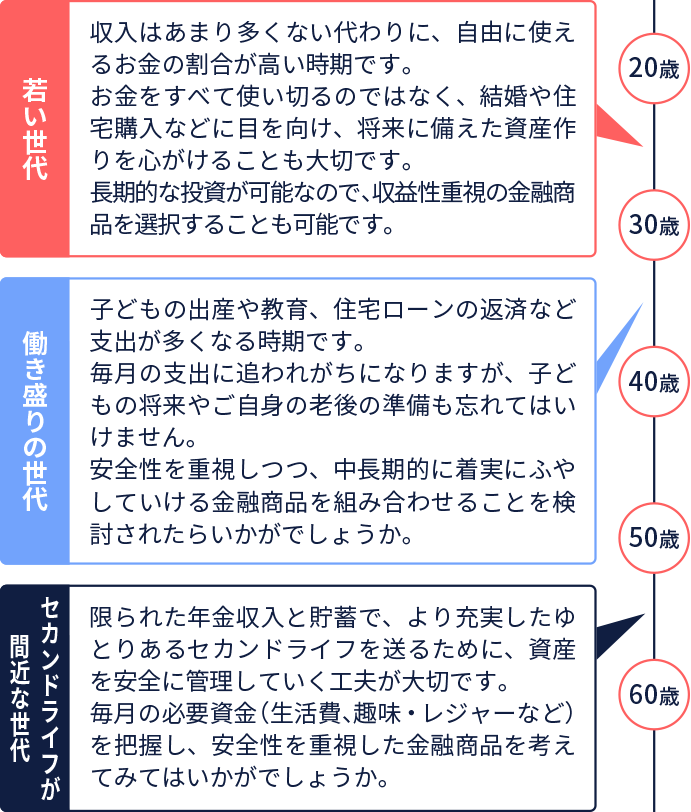

世代別資産形成の考え方

資産形成の考え方は、年齢やライフステージによって異なります。

世代別の資産形成の考え方についてご紹介します。

※上記はライフステージと資産形成の考え方の一例であり、すべてを網羅しているわけではありません。

このページでは、資産形成が必要な理由や基本的な考え方について解説しました。

次のページ「投資信託の基礎」では、少額からの資産形成を手軽に始められる金融商品と言われる投資信託についてご説明します。